Recientemente, publiqué una columna de opinión (ver link[1]) en la que comenté sobre cómo en las últimas semanas, cientos de empresas han recibido una esquela de citación de la SUNAT cuestionando la deducción de intereses de empresas, por la aplicación de la “regla del 3 a 1” entre endeudamiento y patrimonio. Lo que está haciendo la SUNAT es aplicar de manera masiva un procedimiento que establece el reglamento sin tomar en cuenta detalles de la ley y cuestiones lógicas.

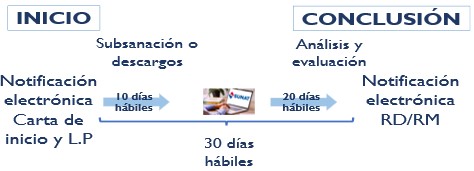

Lo que el reglamento plantea es que para obtener el INTERÉS DEDUCIBLE se debe multiplicar el INTERÉS TOTAL por el resultado de dividir ENDEUDAMIENTO MÁXIMO (3 veces patrimonio) entre ENDEUDAMIENTO TOTAL.

En esta cápsula pretendo profundizar en un par de los aspectos de la columna, por lo que leerla de manera previa sería recomendable, que tratan de indicar que la aplicación mecánica del reglamento, de manera masiva, está violentando la ley del Impuesto a la Renta.

- Deudas previas a la modificación de la norma

Como se indica en la columna de Gestión, la norma incorpora dentro del límite de deducción de intereses, a partir del 2019, deudas con sujetos NO vinculados (recordemos que entre 2001 y el 2018 la restricción solo se aplicaba a deuda con sujetos vinculados). Como era un cambio tan radical, y a mi entender sin NINGÚN sustento VÁLIDO (creo que es un cambio normativo que debería revertirse), se dio una norma transitoria[2] que consistía en no aplicar la nueva restricción a la deducción de intereses provenientes de deudas que ya existían a la fecha de publicación de la norma (13.9.2018).

Es decir, si la empresa contaba en sus pasivos con créditos bancarios existentes a dicha fecha, aun cuando hubieran sido renovados o actualizados los pagarés, dicha deuda no debía ser tomada en cuenta en el límite indicado.

Veamos un ejemplo:

ABC tiene al 31.12.17 una deuda con el BANCO X de S/. 5´000,000 a una tasa de interés de 8%. Si en el 2020 mantengo con el BANCO X una deuda de S/. 3´500,000 que es la misma o corresponde a renovaciones de la deuda previamente indicada, los S/. 3´500,000 no deben considerarse en el ENDEUDAMIENTO TOTAL indicado en el reglamento, y los intereses que se pagan por ellos, tampoco deberán tomarse en cuenta en el INTERÉS TOTAL, señalado en dicho reglamento.

Cabe indicar que, si el saldo de la deuda se ha reducido entre el 2017 y el 2020 de manera paulatina, es previsible que se trate de la misma deuda, aun cuando se hayan renovado pagarés o sustituido garantías.

- Deudas que no generan intereses

El inciso a del artículo 37 de la LIR claramente señalaba en dicho ejercicio “Serán deducibles los intereses provenientes de endeudamientos, cuando dicho endeudamiento no exceda del resultado de aplicar el coeficiente de 3 sobre el patrimonio neto del contribuyente…”.

Lo que está haciendo SUNAT es aplicar el procedimiento del reglamento a TODO pasivo, independientemente que genere intereses o no. Así por ejemplo un caso notorio que se presenta en sectores como el inmobiliario es el de ANTICIPOS DE CLIENTES, que, siendo un pasivo, NO genera intereses. Es decir, aplicando lo indicado expresamente en la ley, solo debe tomarse en cuenta los endeudamientos que generan intereses.

Un caso especial en el 2020 es la deuda de REACTIVA que generó una tasa de interés diminuta en función a los créditos bancarios tradicionales, sin embargo, no existiendo ninguna norma que separe dicho endeudamiento de la regla indicada, procedería tomarse en cuenta.

- Patrimonio Neto

Como hemos visto, el texto de la norma señala que el punto de referencia para el límite de endeudamiento que genera interés deducible es el PATRIMONIO NETO. No existiendo ninguna restricción en la norma sobre dicha materia, entenderemos que lo obtenemos restando del ACTIVO el PASIVO, o sumando las cuentas patrimoniales.

Sin embargo, en los esquemas remitidos por SUNAT ha excluido específicamente una cuenta patrimonial EXCEDENTE DE REVALUACIÓN. Entiendo que SUNAT está tratando de extrapolar la norma que señala que la REVALUACIÓN VOLUNTARIA no tiene efecto tributario para efecto de depreciación, costo computable, entre otros.

Sin embargo, considerando que la norma únicamente establece el patrimonio neto como una referencia razonable para endeudar a la empresa, y no existiendo ninguna norma que ampare esta exclusión, consideramos que el criterio que viene aplicando la SUNAT no tiene sustento legal.

[1] https://gestion.pe/opinion/deduccion-de-intereses-revision-masiva-de-sunat-habra-sorpresas-noticia/

[2] Única Disposición Complementaria y Transitoria del Decreto Legislativo N.º 1424 que textualmente dice:

A las deudas constituidas o renovadas hasta la fecha de publicación del Decreto Legislativo, les será de

aplicación hasta el 31 el diciembre de 2020, el texto del inciso a) del artículo 37 antes de la modificación efectuada por el Decreto Legislativo.