La SUNAT ha emitido un comunicado en que ha señalado que ha notificado 22,000 resoluciones de ejecución coactivas a empresas de diversos sectores e informa sobre el inicio de la evaluación del procedimiento para determinar la responsabilidad solidaria de los representantes legales de las mismas.

Dicho y hecho, lo ha comunicado a la prensa, lo ha movido en redes sociales con titulares muy agresivos y a mi entender equivocados, con la obvia intención de generar una histeria colectiva en los empresarios, para luego sacar una nota de prensa[1], que nadie ha leído, luego de tales titulares.

Tanto la nota como los términos utilizados en las resoluciones notificadas no son incorrectos[2], pero la campaña mediática, en la forma en que ha sido presentada, es sin lugar a dudas un nuevo truco para generar temor, basado en medias verdades. Siendo esto así y tomando en cuenta el formato de esta publicación , respondamos a las preguntas más simples:

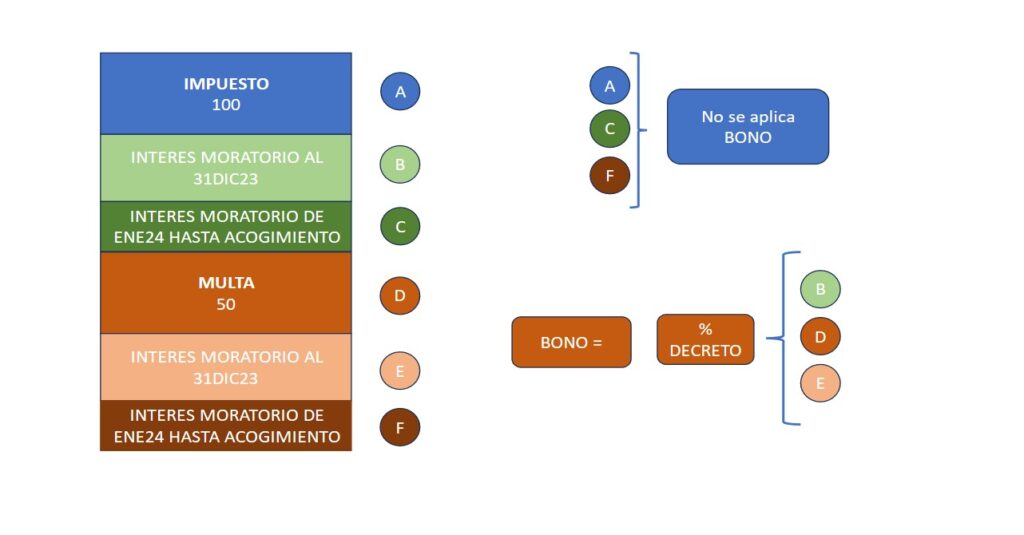

- ¿El accionista y/o representante de la empresa responden por sus deudas tributarias? En principio, no. El representante, de manera excepcional, bajo determinadas circunstancias que deben ser previamente probadas por la SUNAT puede responder solidariamente, es decir, con su patrimonio personal.

- ¿Cualquier representante está en peligro? No, solo aquellos que hayan tenido facultades relacionadas con el hecho que imputa SUNAT, durante el tiempo en que ocurrió dicho hecho. Es decir, si usted es representante legal solo para fines de representar a la empresa legalmente, pero nunca tuvo firma para emitir cheques o disponer de los bienes de la empresa, usted no puede ser responsable solidario.

- ¿Qué debe pasar para que el representante sea responsable solidario? De manera general, debe haber actuado con dolo (mala fe), negligencia grave o abuso de facultades para dejar impaga a la SUNAT. Es decir, debe haber tenido los recursos en su poder y, bajo sus facultades, optó por no pagar a la SUNAT, entre otras opciones. Adicionalmente, en el artículo 16 del Código Tributario, se prevén 13 supuestos en que se presume dicha responsabilidad.

- De ser el caso, ¿me cobran automáticamente? No. La SUNAT debe probar lo que está afirmando e imputar la responsabilidad en una resolución de determinación, la misma que puede ser impugnada por el responsable. En este punto, usted debe tener cuidado de que no le hagan la jugada de notificar a la persona natural por la clave SOL y se entere cuando lo hayan embargado.

[1] La número 250-2012 titulada SUNAT PROMUEVE CONDUCTA RESPONSABLE DE REPRESENTANTES DE EMPRESAS CON DEUDAS EN COBRANZA COACTIVA. A fin de evitar la aplicación de normas de Responsabilidad Solidaria.

[2] Como puede ver las resoluciones indican que van a iniciar la “evaluación” para “determinar”, es decir, no imputan responsabilidad, porque simplemente no pueden.